まえがき

こんにちは。picturesque(ピクチャレスク)です。

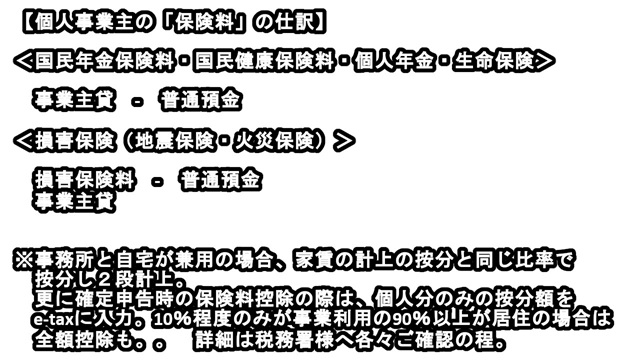

ファッション分野の「共有型のハンドメイドバッグ」という事業と「本物志向のレンタルジュエリー」という2事業をさせていただいておりまして、「個人事業主」をしています。

事業開始は、2018年初頭です。

税務署様へ「開業届」「青色申告の届け出」を提出してその日付をもってスタート日といたしまして現在に至ります。

よく「事業を始めたらクレカは会社専用を作るべきだ」などと言われています。

確かにそう思うところなのですが、「個人事業主」の場合、これから実るためのたゆまぬ努力の真っただ中の者が、事業と個人とを区別して両方バランスよくそれぞれで考えるなどという余裕があるのでしょうか。

むしろ、1つのクレカを徹底的に管理する方が現実的ですし、内容がちゃんと事業用と個人用と分かれていれば1枚だけでもOKだと税務署様がおっしゃっています。

実際にクレジットカードは新しく事業用になど作りませんでした。

何年もこれで特に問題なくできていますし、とにかくシンプルで整頓されたものになっています。

実際は、クレカの明細1つとっても、いかに個人の無駄な出費を事業用に回せるのかなどを工夫することで、人生を事業に費やしていく覚悟を決めるのです。

そういった決意無しで、その後の事業の実りなど到底見込むことはできないと考えます。

それほど、多くの人たちが途中でお手上げしてしまう事業継続の難しさ、永続的な営みの難しさがあると思わなければそんなに緩く甘いものでは決してありません。

さて、このたびは、初の決算を迎えるにあたり税務署様が主催の「説明会」に参加致しました。

確定申告を前に、11月に行われた「決算説明会」という内容です。

これで説明会は2度目。

最初は、「仕訳説明会」というものに過去に参加させていただいたことがありました。

説明会は無料ですのでとにかく参加する、そして、いくつかの質問を持って今後の実りにつながるような「答え」をいただいて帰っていくという意気込みで参加致しました。

給与支払報告書の提出の義務

まず、最初に、私には無関係だった(一人でやっているからです)のですが、従業員を雇っている人の義務として、「給与支払報告書」というのを、確定申告が始まるもっと前の1月21日あたりまでには提出するようにとの書類があるとのことでした。

「総括表」というヘッドのような書類に、「個人別明細書」という複写式の用紙をアタッチしての提出です。

なるほど、従業員が存在する場合はこういうものを提出する必要があるのだな、という認識をしたにすぎませんが重要です。

一見ものすごく大変そうですが、書類を準備してくれている有難さにまず感謝、そこへ記入していくだけだと考えればやるべき作業の1つに過ぎないと肩の力を抜きましょう。

「確定申告書」もこの「給与支払報告書」も「国税庁」様のホームページの中の「e-tax(イータックス)」というソフトでも行えます。

ここまで書きながら今更申し訳ないのですが、その後のブログ記事の見直しで2024年に現在手直ししているところです。

2024.03.04現在に今この文章も入力しているのです。

2018年当時は、「e-tax」も「インターネットエクスプローラー11」でなければならなく、「マイクロソフトエッジ」が不可だという信じられない限定がありました。

その後、時代が進み、マイクロソフトエッジこそ当たり前で大半の人がご利用の状況から、OKになっています。

一番最初だけは、おおがかりなダウンロードでe-taxソフトをパソコンに取り込む作業がありますので、頑張って下さいませ。

ログインは、一般的なクラウド型の方式が選べますので、「利用者識別番号」というのを最初だけ管轄の税務署様に出向いていただいてくるということを致しまして、現在はログインしやすくなっています。

決算仕訳の定番、「減価償却費」はパソコンなどが30万以下なら一括で減価償却できる特例あり(個人事業主の青色申告者向けのみ)

計算が出てくる減価償却費ですが、これは、決算時に行うどこの会社でも必ず1つはあるような項目です。

運搬車用に車を購入、パソコンを新しく購入、などがこれに当たる場合が多いです。

個人事業主の場合だと、パソコン購入がとても多いケースになるかもしれません。

パソコンの場合だとおそらく、高くても10万-20万の間ではないでしょうか。

この場合、「少額減価償却資産」の取り扱いというものに該当し、一括償却資産として30万円以下ならば一括で減価償却できます。

そのかわり、経費で一括で落とすという意味ではないので、必ず購入時にいったん資産にして、決算時に「減価償却費」という科目を立て、減価償却自体は証として残す必要があることはくれぐれも。。

<仕訳>

2019.02.18:工具器具美品 181,600 現金 181,600

2019.12.31:減価償却費 181,600 工具器具美品 181,600

購入当時に1本「資産」として据え置き、決算の12/31に減価償却費の科目を立てて仕訳するという、年間で2本立てです。

そして、この特例は「青色申告の個人事業主向けのもの」です。

会社経営だと「法人」ですので、法人用のルールに従っていただきますようよろしくどうぞ。

パソコンの購入で勘違いしていたこと、事業開始以前に購入したパソコンを減価償却するものなのかを税務署様へ聞いた結果。。

ここで、私が今までモヤモヤして勘違いしていたことが1つあります。

事業主をスタートした2018年以前の2016年にパソコンを新規購入しレシートも持っていました。

この場合、3年経過していないから、遡って減価償却ができるのか、などという勘違いをしていましたが、税務署様にはっきり「ノー」とのお答えをもらいました。

2016年時点では事業をスタートしていないので、そのパソコンを現在使っている事実があっても、購入時期というのが一番のポイントとなりますので、もう済んだ過去の事象となっているわけです。

2017当時に会社の社長をされている人から「経費にできるよ」などと聞いたことで気になっていましたが、真実は自分の耳で正しい答えを聞かねばなりません。

人の声に惑わされて間違ったことをしても責任は自分。

納得するまで「自分軸」でもって追求していくことです。

減価償却費対象の物品というのは、とにかく事業主スタート後に購入したものでなければ該当しないということです。

よって、事業主スタートの年月日(「開業届」に書く開始日)というのも経理上は影響があり、大切な日付だと言えます。

「グレーゾーン」との返答をいただいた、ファッション業界の者がファッション関連の本購入は、「研究費」になるのか。。

「必要経費」という名前で呼ばれる、いわゆる決算書に掲載される、「収入得るために支出した、売上原価、販売費、管理費、その他の費用でその年中に支払うことが確定したもの」。

この必要経費=事業用の経費にあたらないとみなされるのが、「家事費等」といって、夕食代、趣味、教養などの費用などがあるわけですが、私のようなバッグを作って販売する内容の仕事上専門的な内容の本を研究費として仕訳計上したことがありました。

このような事業内容ではない方は、明らかに、趣味・教養の部類に入り家事費等にあたるので除外となるわけです。

しかし、当の本人は、真剣に事業の+αや参考に利用しているというつもりであるから必要経費になる部分もあるかと思ったのですが、税務署様は「グレーゾーンだねえ」とのことでした。

そうするときりがなく、ファッション関連の本がすべて関わってくるのです。

こういったグレーゾーンは入れないことにこの時に決めました。

その後たくさんのファッション史やノウハウ本なども読んでいますが、あくまで個人用としていますし、2020年頃からはすっかり「図書館ライフ」に切り替えまして、本自体を購入しないという志向に変えました。

よってこの問題はその後は関係なくなりました。

事業主貸と事業主借の行方は年度切替の際にどうなっていくのか?

結局、説明会の前にモヤモヤしていたにもかかわらず、質問することを忘れてしまった事業主貸と事業主借の科目の行方です(^_^;)。

その後、ネットで、ググらせてもらいまして、この2つの科目は、「翌期首」時点で消滅させなければならないと分かりました。

まず、事業主貸と事業主借を相殺し、残ったどちらかを、資本金のような最初のお金である、元入金というものに+であろうが、-であろうが振り替えておくということのようです。

やはり、事業主貸、事業主借をそのまま繰越ししないのです。

その後分かったことは、利用させていただいている「マネーフォワードクラウド」会計ソフトは、自動で仕訳をしてくれることが分かりまして、「繰越」ボタンを押すだけで仕訳が翌年度の最初の仕訳が1月1日付で出来上がっていました。

この仕訳を自分でしなくても、翌年度の最初に出来上がっているのでとてもとても有難いです<m(__)m>。

つまりまとめますと、会計ソフトで出来上がる決算書は、「事業主貸」「事業主借」の科目は年度末の2023.12.31には科目が掲載されて出来上がります。

その後2024年度スタートの2024.01.01付けで自動で仕訳があり「元入金:資本金のようなもの」に振り替わっています。

この狭間のタイミングで「事業主貸」「事業主借」は消えているのです。

そして、2024.01.01からの新たな「事業主貸」「事業主借」の科目を使うたびに¥0からのスタートでまた積みあがっていくというサイクルです。

年度をまたいでも繰越しする「資産:現金など」「負債:買掛金など」に対して、¥0からのスタートで始まる「費用」のような扱いとでも言いましょうか。。

期末商品の存在を金額で表現する「棚卸資産表」自体は手作りのエクセル

「棚卸し(たなおろし)」と一般的に呼ばれている作業がこれにあたります。

ハンドメイドバッグ販売の場合は、材料を積み算してあらかじめ1点ずつ「個別原価表」を作っているので、その品番ごとの原価を「棚卸資産表」の項目にリストアップ。

レンタルジュエリー業の場合は、ジュエリー自体を仕入れた仕入金額(科目では、「商品仕入」に当たる金額)を引っ張ってきて、棚卸資産表にリストアップしています。

この棚卸資産表については、別の記事で綴らせていただいておりますので、そちらの記事もどうぞ。

【901】【1012】【1013】が該当です。

番号が大きい程、その後の何年後かの記事ですので、新しく工夫した改良点や工夫箇所などをご覧いただけます。

私見、クレジットカードはビジネス専用にする必要は無し、むしろ個人と事業のミックスで、中身だけをきちんと分けて把握の方がコンパクト

事業では、材料の購入などもクレジットカードを大いに使います。

そもそも事業用にクレジットカードを専用に作るのかという点です。

「その必要はない」と断言。

2018年に事業開始の2024年現在でそう思うのです。

個人用と事業用とが混在したクレジットカードというものにはメリットがちゃんとあります。

事業主だからと必ず専用のクレジットカードを作ることが義務のようによくネットでは書かれていますが、実際は個人で使っているものも混在するものでもOKなのです。

ただ、正確な仕訳というのは必要なので、個人の物を事業としての計上など、法に触れるような行為は無い前提があってのもので、ルール順守は必須。

クレジット引落時には、個人の分は総合計の金額1本の計上で良いのです。

<仕訳>

2024.02.27引落:事業主貸 100,000 ※1月分事業外費用(総合計)〇〇カード:△△銀行 普通預金 100,000

クレジットカードの使い方に関するお話は下に貼りますYouTube動画にまとめております。

あとがき

分からないことがあれば、地域の「青色申告会」様という団体に聞く(聞くのも実際は会員にならないと気軽には教えてもらえないことが後で判明しました)こともできるという案内がありました。

一応以前の会社員時代に長い間「経理部」でしたので、税理士様には一度もお願いしたことがありません。

ただ、質問事項は多々湧き出てくることがあり、その際には変な勘違いをしないためにはモヤモヤは十分に解消しておくべきで、こうしたこの度のような説明会に参加する意味は一定あります。

ただ、「独自の質問」を必ず持参することをお勧めします。

そうでなければ参加の意義は薄れます。

分からないモヤモヤこそ、その後の解決後の「成長」のきっかけなのです。

気持ち悪い、重苦しいモヤモヤから逃げずに、正面からそれを受けて、そして峠を越えていって下さいませ。

ご検討を祈ります(^-^)。