まえがき

こんにちは。picturesque(ピクチャレスク)です。

企業に勤め経理部に所属していた過去がございます。

企業同士のお取引の卸業的な複数の納品においては、すべての商品の流れを把握しきれないのは当然です。

都度の納品時の現物との照合書類として「納品書」がありますが、小規模業ではここで書類が完了してしまうことも多いかもしれません。

実は、その先に「合計請求書」というものがあります。

しっかりと互いの立ち位置を良い意味で線引きし、いつお支払いいただけるのか・反対にいつまでにお支払いするべきなのかを確認する意味があります。

このたびは、「掛け売り」を含む事業ならば、どんなに小さな事業規模であってもお勧めしたい「合計請求書」の形式をご紹介したいと思います。

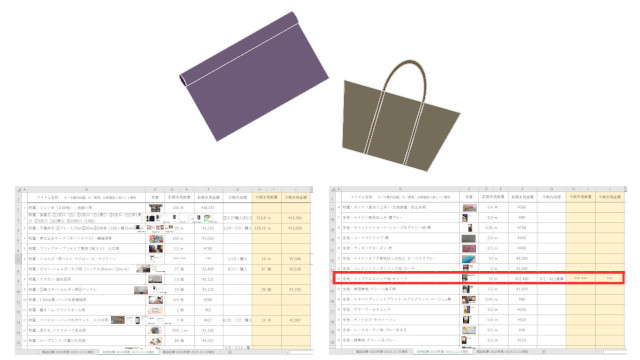

同じ取引先に対して1か月内に複数回の納品があるケース、合計請求書を末日に発行しポイントだけを引っ張る形式の勧め

各納品書の合計などまとめ部分のみをここには掲載した方が、それぞれの書類の意味がかえって高まります。

本当に良くないと思うのが、慣れ合いや妙な忖度で「いつでもいいよ」というようなスタンス。

対価をいただくための重要書類、契約通りにクリアに記載することは、妙な慣れ合いや忖度よりもはるかに誠実だということをお忘れなく。

その後のデジタル化で、こうした合計請求書さえもエクセルではなく、会計ソフトで作ってくれるようになりました。

そうは言っても、思うような形式に出来上がっていないことがあり、2020年当時は合計請求書のみエクセルで作成していました。

あとがき

取引先様がそこそこの規模だから安心などと言うことは決してありません。

売掛金の回収が滞ることも実際に過去の勤務先で起きていました。

経理事務をしていると嫌でも支払いの行き詰まりを見ることがあります。

だからこそ規模関係なく平等にどのお取引先とも対等にすることが、「合計請求書」の意味です。

口頭で、「あのー、いつお支払いいただけるのでしょうか?」などと伝えにくいことは、物言わぬ書類がしっかりと的確にお伝えしてくれると思えば、まずは書類がそんなやりにくい立場を引き受けてくれていると考えるのです。

「小規模だからこれでいいんだ」などという「井の中の蛙」スタイルをやっていると、その先の発展が見込めない通用しない事業スタイルが作られてしまう。。恐ろしいことだと考えねばなりません。

大手企業様が当たり前にされていることの中には、歯車をうまくかみ合わせるごもっともなことも多く、個人事業主様も時々参考にさせていただくと良いと思うのです(^-^)。